炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:上市公司研究院

文/夏虫工作室

自监管对外发布了“并购六条”以来,A股并购重组被引爆。

一方面,在政策持续加码下,并购重组行情也被引爆,Wind 重组概念指数(884031.WI)涨幅超50%,部分个股如双成药业、光智科技、松发股份等个股更是出现多个交易日连板现象;另一方面,924以来,已有100多家上市公司对外披露了资产重组并购事项。截止目前,A股重大重组公司数量已超去年全年。

近日,兆易创新收购IPO终止标的引发市场关注。

11月5日晚间,公司发布收购公告,公司拟与石溪资本、合肥国投、合肥产投共同以现金方式收购苏州赛芯,全体股东合计持有赛芯电子70%股份。本次收购完成后,兆易创新将成为赛芯电子的控股股东。兆易创新表示,通过本次收购,公司可进一步增强模拟团队实力,提升电池管理相关技术储备,继续扩充相关产品线,开拓新的市场。

值得一提的是,兆易创新此次收购赛芯电子属于IPO终止撤回企业。赛芯电子于2022年6月科创板上市被受理,于次年4月IPO终止撤回。

IPO被终止后打三折出售?歌尔股份是否血亏

赛芯电子是专业的集成电路设计企业,主营业务为锂电池保护芯片、电源管理芯片等模拟芯片的研发、设计及销售。

赛芯电子产品主要应用于智能穿戴设备、电子烟、移动电源等领域,已在小米、OPPO、vivo、荣耀、漫步族、JBL、Anker、Belkin、麦克韦尔、南孚电池、万魔等产品中得到应用,2021年公司产品年销量突破10亿颗。

根据北京卓信大华资产评估有限公司对苏州赛芯100%股权截至基准日(即2024年6月30日)的价值进行评估,评估值为8.31亿元,评估增值6.18亿元,增值率 289.48%。参考评估值,苏州赛芯70%股权交易价格确定为5.81亿元;其中,公司以现金3.16亿元收购苏州赛芯约38.07%股份。需要指出的是,此次交易并不构成重大重组。

此次转让最大的受益者又将是谁?

JIAN TAN(谭健)为赛芯电子的实际控制人,IPO发行时公司实际控制人直接和间接合计持有发行人66.13%的股份。目前,JIAN TAN(谭健)仍为公司的实际控制人,直接持有公司近四成股份。此次交易若完成,其将直接套现超1.6亿元。

公开资料显示,JIAN TAN(谭健)1970 年出生,美国籍,具有中国永久居留权,美国普渡大学电机工程专业博士研究生学历。本科毕业于清华大学自动化系,硕士及博士分别就读于美国科罗拉多大学机械工程系和美国普渡大学电机工程专业。1998年6月至2002年7月,任美国朗讯贝尔实验室核心研究室主研究员;JIAN TAN(谭健)2002年8月至2007年6月,作为联合创始人创立Enpirion Inc.,担任 Enpirion Inc.技术总监;2008年10月至今,创立赛芯微电子(苏州)有限公司、苏州赛芯电子科技股份有限公司等公司,现任公司法定代表人、董事长、总经理和研发总监。

2021年底,赛芯电子完成2.15亿元的Pre-IPO轮融资。本轮融资由国家集成电路产业投资基金二期、星睿投资、歌尔股份、无锡国联等知名机构及产业资本共同参与完成。此时投后估值大致25亿元左右。

2022年3月4日,公司股东赛芯企管分别与道禾前沿、吉富耀芯、宝禾三号签订股权转让协议,赛芯企管将其持有的公司1.47%股权共计95.90万股作价4,000.00万元转让给道禾前沿;将其持有的公司1.47%股权共计95.90万股作价4,000.00万元转让给吉富耀芯;将其持有的公司0.15%股权共计9.59万股作价400.00万元转让给宝禾三号。此时赛芯电子估值水平在27亿左右。

若按此次仅8亿估值水平,歌尔股份、吉富耀芯等投资人显然血亏。值得注意的是,歌尔股份目前并未在股东名单中,其该笔投资究竟是否亏损我们不得而知。

赛芯电子IPO时,计划发行不超过21,698,000股,不低于本次发行后公司股份总数的25.00%,拟募集资金为6.23亿元,据此推算,其估值水平也在25亿元左右。换言之,此次赛芯电子相当于打三折出售给兆易创新。

注入是否负担?

公告显示,兆易创新称,赛芯电子在单节锂电保护领域拥有相对领先的产品、稳定的客户关系和一定品牌知名度;电池级锂电保护产品预计未来持续增长;其他如多节锂电保护、电量计、电源管理芯片等产品也与上市公司在市场、客户与供应链等方面具有较强的协同性。

赛芯电子成色几何?

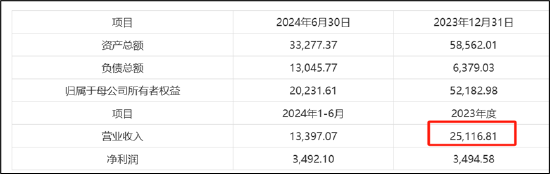

招股书显示,2019—2021年,赛芯电子实现营业收入分别为1.35亿元、1.84亿元、2.45亿元,净利润分别约为2853.03万元、4990.77万元、7134.58万元。 2023年以及2024年上半年,赛芯电子实现营收分别为2.51亿元、1.34亿元;净利润分别约为3494.58万元、3492.1万元。可以看出,赛芯电子目前成长性或已经逊色于当年IPO申报时业绩。

据公开资料,赛芯电子被竞争对手富满电子、晶准电子提5起知识产权诉讼,主要包括专利侵权诉讼和侵犯集成电路布图设计的专有权诉讼,标的额超过1.15亿元,这是否是是其IPO折戟原因我们不得而知。

值得注意的是,赛芯电子客户问题遭监管质询。招股书显示,深圳市芯合微科技有限公司(以下简称芯合微)系赛芯电子的前五大客户,各期销售额分别为1207.94万元、1982.63万元和2940.67万元,该公司成立于2017年2月20日,与赛芯电子合作年限5年,赛芯电子产品收入占其总体收入的比重报告期维持在65%以上。需要指出的是,2019年赛芯电子的前员工周清任职该公司并担任销售总监,周清与赛芯电子董事罗继林存在资金往来。在如此密切往来的客户下,报告期各期公司对芯合微销售收入快速增长。这背后是否有猫腻我们也不得而知。

以上仅仅是兆易创新此次收购标的资产质量的冰山一角,是否真的构成协同还是可能成为上市公司负累?这或有待我们进一步观察。

据三季报显示,兆易创新前三季度实现营业收入56.5亿元,同比增长28.56%,净利润8.32亿元,同比增长91.87%,扣非后净利润为7.77亿元,同比增长128.31%。其中,第三季度业绩环比增速放缓,营业收入、归利润的环比增速分别为2.97%、0.93%;毛利率则仍在持续修复中,三季度为41.77%,为2022年四季度以来最高水平。